La inflación obliga a una nueva alza en tasa de intervención

Jhon Wilmer Rojas

Docente del programa de Contaduría Pública

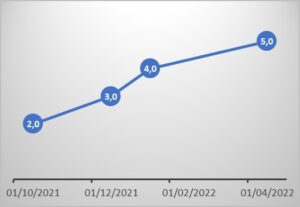

El banco de la republica vuelve y toma la decisión de subir 100 puntos porcentuales la tasa de intervención en este año, pasando está de 4% a 5%; medida algo fuerte y que denota la decisión de este organismo de hacer frente a la inflación que aqueja el país.

El emisor en tiempo de pandemia disminuyó 2,5 puntos porcentuales la tasa de intervención y desde octubre de 2021 a la fecha ha incrementado la tasa 3,25 puntos porcentuales, iniciando con 25 puntos en octubre y 100 puntos porcentuales en diciembre, enero y marzo respectivamente, como vemos en la gráfica.

Fuente: Elaboración Propia

Para entender mejor esta movida del Banco de la Republica definamos que es tasa de intervención: “corresponde a la tasa de interés mínima que le cobra el Banco de la República a las entidades financieras por los préstamos que les concede generalmente a un día y, además, sirve como referencia para establecer la tasa de interés máxima que les paga por recibirles dinero que tengan como excedente.” (Banco de la Republica de Colombia, 2019), dicho en otras palabras, es la tasa con que el Banco de la Republica presta dinero a otros bancos. Pero, no es su único objetivo, esta tasa también es un mecanismo de intervención de política monetaria que tiene una repercusión con el dinero en circulación, es decir cuando esta tasa aumenta, el costo financiero de los bancos se incrementa, por consiguiente, traslada este sobre costo a las tasas de interés de créditos y genera una reacción de disminución en la utilización o solicitud de estos, repercutiendo indirectamente en la disminución de dinero en circulación. En otras palabras, cuando se incrementa la tasa de intervención, disminuye el dinero en circulación en la economía.

Ahora que entendemos el papel de esta medida, podemos centrarnos por entender el motivo. Este incremento esta soportado en ser una medida fuerte para disminuir la inflación, de acuerdo con lo informado por el DANE, la inflación mantiene tendencia alcista alcanzando en febrero una variación anual de 8.01%, recordemos que en enero alcanzo el 6.94% y en diciembre cerro en 5.62%.

“el fenómeno de la inflación, que consistente en un aumento constante y persistente, a través del tiempo, del nivel general de precios, el cual produce una disminución del poder adquisitivo del dinero.” (Orozco, 2011).

Si bien la inflación surge cuando hay excedente de dinero en circulación, podemos decir que no es la única variable que genera esta situación, actualmente vemos la invasión de Rusia a Ucrania que ha generado un incremento en el precio internacional de algunos insumos agrícolas, la energía y el petróleo, el problema de contenedores en china, el valor de la divisa, la baja oferta de productos agrícolas, entre otras. Por ello algunos economistas ha pedido mesura en las decisiones tomadas ya que pueden afectar el crecimiento económico a futuro. El mismo presidente en una entrevista indico: “Claro que hay que controlar la inflación, pero mi humilde reflexión, y respetando la independencia del Banco de la República, es que los aumentos de tasas no se pueden hacer ni de manera brusca ni de manera súbita, mucho más cuando se trata de un fenómeno externo” (El Colombiano, 2022).

¿Cómo puede afectar esto a las empresas?, la medida tomada por el emisor busca disminuir el dinero en circulación, situación que va a conllevar en un incremento gradual de las tasas de interés de créditos generados por entidades financieras, dificultando el apalancamiento de estas, en algunos casos frenando situaciones como reinversión, capitalización o respaldo ante proyecto, ya que el costo financiero incrementará y afectara el efectivo; de igual forma esta situación genera restricciones de otras opciones como son sobregiros y tarjetas de crédito que son medidas mitigantes de faltante de flujo.

Lo ideal es como empresario tener claridad de mi flujo de caja, elaborar un presupuesto y plantear algunas alternativas diferentes de las entidades financieras para obtención de efectivo. O en su defecto aplicar un apalancamiento operativo que permita que la empresa no se vea tan afectada ante las medidas y continue con su crecimiento.

La próxima fecha de decisión por parte del Banco de la Republica es el 29 de abril de 2022, de mantenerse la tendencia alcista de inflación, lo mas seguro es que nuevamente se genere un incremento en esta.

Referencias

Banco de la Republica de Colombia. (2014 de Junio de 2019). Obtenido de https://www.banrep.gov.co/es/glosario/tasa-intervencion-politica-monetaria

El Colombiano. (01 de Abril de 2022). Obtenido de https://www.elcolombiano.com/negocios/economia/ivan-duque-cuestiona-las-alzas-de-interes-del-banco-de-la-republica-OG17117933

El portafolio. (31 de Marzo de 2022). Obtenido de https://www.portafolio.co/economia/finanzas/en-6-meses-emisor-ha-subido-tasa-3-25-puntos-porcentuales-563591

Orozco, J. d. (2011). Matemáticas Financieras aplicadas uso de las calculadoras financieras y EXCEL. Bogota: Ecoe Ediciones.